超ドケチ節約術ってどんなのがあるの?

1円単位で切り詰める方法はやりたくないな…

今回はこんなお悩みを解決します。

- ↑読みたい項目をタップするとジャンプします。

今って本当に生きづらい世の中ですよね。

- 毎日贅沢をしているわけでもないのに、貯金ができない

- 物価は上がるのに、給料は上がらない

金欠ヒヨコ

金欠ヒヨコ将来も不安だし今すぐにでもどうにかしたい!

そういう方も多いはず。

そこで今回は、借金500万を3年で返済し、今では年300万円以上貯金できるようになった筆者の超ドケチ節約術(体験談)をご紹介します。

この記事を読めば、一人暮らしの方でも、お子さんをお持ちの主婦でも月5万は浮かせるようになるはずです。

家計に悩んでいる方はぜひ参考にしてくださいね。

この記事では節約方法を伝授していますが、なにせ時間がかかります。

今の生活水準を維持しつつサクッとお金を増やしていくなら、お金の専門家であるFPに相談するのがおすすめです。

まる

まる私もずっと節約にこだわり続けてきましたが、FPに1回相談しただけで月37,280円の支出削減に成功。今ではすっかりお金のかかりつけ医になりました。

今まで身分を隠して30社以上覆面調査してきた私が唯一おすすめできるのは「マネーキャリア」だけ。

マネーキャリアの体験談や口コミについては以下の記事で詳しく解説しているので、こちらもあわせてご覧ください。

相談満足度98.6%!Google口コミ4.8◎

(1級FP技能士)

- 1級ファイナンシャルプランニング技能士

- 国税局で7年、保険業界で2年の勤務経験あり

- 「ズボラ&浪費家主婦が年300万貯金!?FP相談で家計革命」の著者

- 1級FP技能士のほかに日商簿記2級、宅地建物取引士など22の資格を所持

- FP相談体験談メディアこはるびよりでは身分を隠してFP相談サービスを40回以上体験し、辛口体験談を発信中

超ドケチ節約術10選|まずは一覧でご紹介!

まずは、今回ご紹介する超ドケチ節約術の一覧表を以下にまとめてみました。

筆者が実際に実践して効果が高かったものから並べています。

まる

まる気になる項目をタップして読んでみてください!

| 項目 (タップして解説に移動) | 節約効果 | お手軽さ | おすすめ度 |

|---|---|---|---|

| 保険料 | 効果絶大 (月数千円~数万円) | 簡単 | /5.0 |

| 通信費 | 効果大 (月数千円) | 簡単 | /5.0 |

| 水道光熱費 | 効果大 (月数千円) | 普通 | /5.0 |

| 税金 | 効果大 (月数千円) | 簡単 | /5.0 |

| 車維持費 | 効果絶大 (月数千円~数万円) | 難しい | /5.0 |

| 交通費 | チリツモ | 難しい | /5.0 |

| 住宅費・家賃 | 効果絶大 (月数万円) | 難しい | /5.0 |

| 食費 | チリツモ | 普通 | /5.0 |

| 日用品費 | チリツモ | 普通 | /5.0 |

| その他 | チリツモ | 普通 | /5.0 |

超ドケチ節約術①:保険料の見直し【効果絶大】

まず最初の超ドケチ節約術は保険料の見直しです。

いざというときの備えとして入った保険、ずっとそのままにしていませんか?

- なんとなく有名な保険屋さんで加入

- 親族と同じプランで加入

- 保険屋さんの勧めであれもこれもとオプション付け放題

- 契約してそのまま放置

1個でも当てはまる人はまず保険の見直しから始めてみてください。

だからといって全部解約しよう!というわけではなく、大切なのは自分に必要な保障だけを最安で選ぶこと。

ポイントは以下のとおりです。

- 保障に重複がないか(医療保険や損害保険との重複など)

- 不要なオプションがついていないか

- 自動更新を把握しているか

- 保険料が現在の収入に見合っているか

- 同じ保障内容でもっと安い保険はないか

金欠ヒヨコ

金欠ヒヨコこんなにポイントがあるのか…

保険屋さんのセールストークに乗って加入してしまったから、確認してみよう。

迷ったらFPに相談する【注意点アリ】

悩むママ

悩むママ保険の見直しが大事なのは分かったけど、

自分で選ぶのは難しいし時間もないよ。

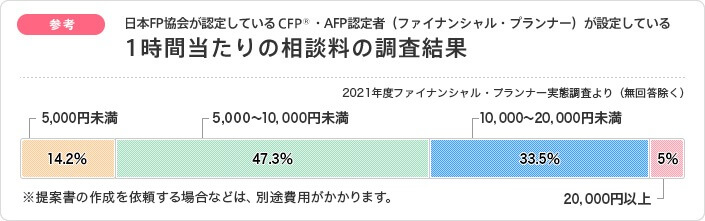

こんな方におすすめなのが、お金の専門家であるFP(ファイナンシャルプランナー)へ相談すること。

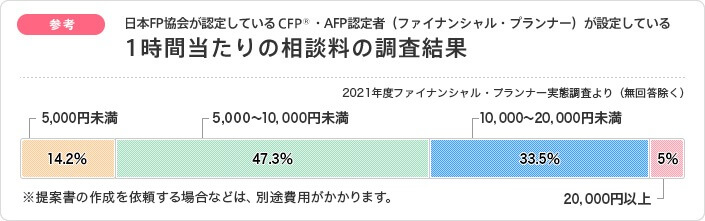

通常、FPへの相談は1時間あたり5,000円~20,000円ほどかかりますが、

最近は完全無料で相談に乗ってくれるところも増えてきました。

ただし、「完全無料」のサービスは勧誘がしつこいところも多いので要注意。

カモにならないためには、FP選びが超重要です!

筆者は今までに30社以上(合計42回以上)のFP相談を覆面調査してきましたが、「相談してよかった」と思えたのは以下の3つだけ。(それ以外は勧誘がしつこかったり、全然解決に至らなかったりしたのでオススメはしません。)

40回以上調査して

本当におすすめできるのは2つだけ

特にオススメはマネーキャリア。

- 相談満足度98.6%

- 女性FP多数在籍

- あなたの希望に沿ったFPを選出

- 在籍FPは全員国家資格持ち

- しつこい勧誘一切なし

Googleマップの口コミも4.8/5!筆者だけでなくたくさんの方から愛されているFP相談サービスです。

まる

まる私はマネーキャリアに相談して、月37,280円の節約に成功しました。

マネーキャリアの口コミ・評判や筆者の体験談については以下の記事で詳しく解説しているので、こちらも合わせて参考にしてください。

\ 期間限定キャンペーン実施中! /

※キャンペーンは当サイト限定!

公式&他サイトから予約してももらえません

超ドケチ節約術②:通信費

つづいての超ドケチ節約術は通信費です。

2025年2月に発表された総務省の調査によると、単身世帯の通信費は月8,000円、2人以上の世帯は月17,000円ほどとなっています。

まる

まるお子さんが多いとスマホの通信費はもっとかかるでしょうし、

年間単位で考えれば決して馬鹿にできない金額です。

そんな通信費をうまく節約する方法は以下のとおり。

- ↑読みたい項目をタップするとジャンプします。

ひとつずつ解説します。

格安SIMに乗り換える

docomoやauなどの大手キャリアの場合、スマホの通信費が7,000円以上になる場合も。

| データ容量目安 | 3GB | ~20GB | 無制限 |

|---|---|---|---|

| ドコモ | 5,665円 | 7,315円 | |

| au | 6,358円 | 7,458円 | |

| Softbank | 5,478円 | 7,425円 | |

| 楽天モバイル | 1,078円 | 2,178円 | 3,278円 |

| LINEMO | 990円 | 2,970円 |

- 実際の料金は各社の割引やキャンペーン、オプション利用状況などによって変動します。

- 最新情報は必ず各社の公式サイトでご確認ください。

大手キャリアから格安SIMに乗り換えるだけで、月に3,000~7,000円ほどの節約に!

まる

まる私はdocomoからLINEMOに乗り換えて、月5,000円の節約に成功しました!

速度もサクサクで、特に困ったことはありません。

まる

まる買ったときのまま一度も見直しをしていない方は、今のプランより安くならないか一度確認してみることをオススメします。

ちなみに、総合通信情報サイト「X-mobile通信」によると、docomoなどの大手キャリアでもスマホ料金を安く抑えられるとのこと。

格安SIMもいいけどやっぱり大手キャリアがいい!という方は、「携帯料金を節約・安くしたい時の8つの方法!シュミレーション付き!ドコモ・au・ソフトバンクの料金を安くする方法も!」も参考にしてみてくださいね。

キャリアごとにスマホ料金を安くする方法が詳しく掲載されています。

プロバイダーやルーターを乗り換える

家の中でWi-Fi回線を使用している場合、プロバイダーやルーターを乗り換えるだけで年間数万円単位の節約になります。

プロバイダーの乗り換えは工事も不要で、手続き自体はそこまで手間ではありません。

まる

まるまずは自分の使い方(動画配信、オンラインゲーム、在宅勤務など)を洗い出して、速度と料金のベストバランスを確認しましょう。

不要なオプションを外す

固定回線を契約する際に、セキュリティ対策などのオプションがついていることがあります。

こういったオプションは、最初は必要だと思っていても使っているうちに不要になる場合が多いです。

一度契約書を見返してみて、不要なオプションがないか確認してみましょう。

まる

まるスマホを契約するときに、「初月無料」のアプリを強制的に入れられた経験ありませんか?あれです!

使わないなら本当にムダなので、しっかり確認しておきましょう!

超ドケチ節約術③:水道光熱費

つづいての超ドケチ節約術は水道光熱費です。

総務省が発表した最新の調査によると、年間の水道光熱費は平均で23,111円。

年に換算すると約27万円ほどになります。かなり大きな出費ですよね。

そんな水道光熱費の節約術は以下のとおりです。

- ↑読みたい項目をタップするとジャンプします。

ひとつずつ解説します。

電力会社を乗り換える

電力自由化以降、実は電気料金プランが豊富に揃っているんです。

スマホ料金の比較みたいに、自分の使用量に合ったプランを選べば年間1万円以上浮く可能性も。

- 世帯人数や電気使用量をもとに選ぶ

- キャンペーンは有効活用しよう

- 解約金には要注意!

ちなみに、新電力会社のキャンペーンやポイント還元を活用すればさらにおトクになるケースもあります。

節水シャワーヘッドをつける

節水シャワーヘッドを導入すると、水の使用量が20~50%減る可能性も。

最近のモデルは水圧も落ちにくくて、半年くらいでコスト回収できることもあるんです。

まる

まる投資効率が高いのにお風呂の快適さを維持できるのは魅力的ですよね。

- 節水力は30~50%以上

- 水圧(肌触り)の良いシャワーヘッドを選ぶ

- 重量は170〜200g程度、グリップ部分がカーブしたものや、滑りにくいよう凹凸加工がされているものを選ぶ

エアコンの温度は控えめにする

暑いから、寒いからといってエアコンの温度を極端に上げ下げしていませんか?

夏場は28度、冬場は20度前後が目安です。

1度違うだけで電気代は3~5%変わるため、 常に部屋の温度変化に気を配ることで無駄な使いすぎを避けましょう。

こまめに消すのは逆効果?

ちなみに、外出のたびにこまめにエアコンを消すのは逆効果だってご存知でしたか?

エアコンで有名なダイキン工業株式会社によると、日中9:00~18:00の時間帯は、30分間であればエアコンを切るより「つけっぱなし」にするほうが消費電力量は少なかったとの実験結果が明らかになっています。

参考:mission5-1「つけっぱなしがお得”という説は本当なのかを検証せよ!」

逆に言えば、30分以上外出する場合にはエアコンの運転をOFFにした方が消費電力量は小さくなるということですね。

季節ごとに断熱対策をする

窓からの熱の出入りを防ぐため、カーテンやブラインドを活用するのもオススメです。

我が家はニトリの遮光・遮熱カーテンを使っています!

夏は遮熱フィルムや遮光カーテン、冬は断熱シートや断熱カーテンを使うとエアコン・暖房の効きをグッと高められます。

まる

まるドアやサッシ廻りの隙間風も、簡単な対策で熱の逃げを防げますよ。

電球はLEDに切り替える

従来の白熱電球に比べ、LED電球は80%以上の省エネ効果があります。

まる

まる我が家もずーっとLED電球です!

交換頻度が下がるうえ、電気代もグッと抑えられるので数年後の費用対効果は抜群です。

まる

まる最近は色味を調整できたりスマートホーム対応だったりと、機能面も充実しています。

太陽光発電にする(売電収入)

自宅に太陽光パネルを設置すれば、発電した電気を自家消費でき、電気代の大幅な節約につながります。

まる

まる初期費用はかさみますが、10年ほどで投資額を回収できる自治体も。

また、「売電収入」と言って電力会社(一般送配電事業者)が“一定価格”で“一定期間”買い取ることを国が保証する制度もあります。

自家消費で電気代を抑えつつ、余剰電力は売電すれば収入に。さらに蓄電池を組み合わせれば停電時のリスクヘッジにもなります。

まる

まる自治体や国の補助金・税制優遇がある場合もあるので、複数のシミュレーションを比較してみてください!

省エネ家電を使う

省エネ性能が高い家電に変えると、年間数千~数万円レベルの節電も夢じゃありません。

インバーター制御やAI搭載で無駄をガッツリ削除する機種も増えているので、買い替えによる初期投資分は長期的な光熱費削減で回収できるイメージです。

超ドケチ節約術④:車費

つづいての節約術は車費です。

ローンや車検、税金など、車の維持にかかる出費はかなり大きいですよね。

そこでオススメの節約術は以下の2つ。

- ↑読みたい項目をタップするとジャンプします。

ひとつずつ解説します。

カーシェアで代用できないか検討する

- そもそも休日にしか車を使わない

- 公共交通機関が充実している地域に住んでいる

このような方は車を手放してカーシェアで代用できないか検討してみてください。

カーシェアリングとは、シェアリング登録する会員間で車を貸し借りするサービスのことです。レンタカーと比較して短時間・短距離でも低コストで利用できるサービスが多いことから、普段使いでの利用のハードルが低いという特徴があります。

引用:おとなの自動車保険

マイカーのように車検や税金、駐車場代などの維持費がかからないため、手軽に乗れるのが大きなメリットです。

また、最短30分から利用できることから、ちょっとした買い物や移動にとても便利。

レンタカーのようにガソリンを満タンにする必要もありません。

まる

まる我が家も最近までタイムズカーのカーシェアを利用していました!(引っ越しに伴い車がないと生活できなくなったため泣く泣く解約しましたが…)

車種によってはチャイルドシートも準備されてあるのでお子さんがいる方でも安心です。

ちなみに我が家がカーシェアを活用した際の出費は月数千円ほど。節約効果はバツグンでしたよ~!

自動車保険を見直す

自動車保険は、補償内容が充実しているほど保険料も高くなってしまいます。

もしもの時を考えて契約するのは大切ですが、必要以上の内容になっていないか一度見直しておきましょう。

悩むママ

悩むママどの会社がいいのか分からないんだけど…

まる

まるそのような場合は自動車保険に強いFPに相談してみるのがオススメです。

私は車を買った際に複数のFPに相談し、自分に合った会社を教えていただきました。

まる

まる当初考えていた保険会社よりもかなり安くなったので、相談してよかったですよ。

実際に私が相談したFPは30社以上(合計42回以上)。

以下の記事ではそんな私のFP相談体験ブログ記事を紹介しています。ぜひ参考にしてくださいね。

維持費を節約する

維持費を削るには、まず「必要最低限でOK」な項目を洗い出すのが鉄板です。

例えば、

- 駐車場を安い場所へ変えられないか

- ガソリン代をクレジットカード割引や会員価格で抑えられないか

など。

タイヤ交換やオイル交換は安くて信頼できる店を探すだけでも差が出ます。

あとこまめなメンテナンスで大きな修理費を予防できるのもポイント。

超ドケチ節約術⑤:交通費

長期間分の定期券を購入する

一か月単位よりも、三か月や半年単位で買ったほうが割安になるケースが多いです。

通勤通学で確実に使う路線なら一回あたりの費用がぐんと下がり、特に半年分まとめ買いで大幅に割引されることも。

まる

まる最初の出費が重いですが、長期的に見ると明らかにお得!

電車・バス定期の割引活用

公共交通機関の定期には学割や企業割引、特定区間の割引など多彩な特典があります。

バスと電車が一体化した定期もあるので、乗り換え頻度が高い人にはメリットが大きいです。

まる

まる地域限定の割引もあるので、公式サイトや窓口でじっくり調べてみましょう。

クレジットカードで定期券を買う

定期券をクレジットカードで購入すると、ポイントが積み上がるのが大きなメリット。

毎月または数か月に一度の大きい支出でもあるので、カードのポイント還元率が高ければ相当おいしい!

さらに交通系電子マネーと連携できるカードなら、チャージやオートチャージでもポイントがついてダブルでお得です。

まる

まる年会費無料でも高還元率カードがあるので、比較サイトを使って最適な一枚を探してみてください。

JREバンク優待割引券を活用する

JREバンクはJR東日本系のキャンペーンを色々やっていて、ポイント還元や優待割引券もかなり充実しています。

駅ビルやグルメの割引だけでなく、特定区間のチケットや新幹線の早割チケットにも使えたりします。

時期によってキャンペーン内容が変わるので、定期的にチェックして無駄なく使い倒しましょう。

まる

まるこれをフル活用すれば、駅ナカでの買い物もお得にできるし通勤定期と絡めてコストをさらに下げられますね。

自転車や徒歩で通勤する

体力と天候次第ですが、自転車や徒歩に切り替えると交通費がゼロになるのはインパクト大ですよね。

健康管理にも役立つので、医療費削減という副次効果も期待できちゃいます。

まる

まるさらに通勤ラッシュのストレスが軽減されるのも見逃せないポイントです。

超ドケチ節約術⑥:税金(節税)

ふるさと納税

納税しつつ地方の返礼品がもらえる「実質2000円で特産品ゲット」の神制度。

所得や家族構成によって上限額は違いますが、その範囲で寄付すれば住民税が減額されるのが嬉しい!

まる

まるとにかく返礼品の種類がバラエティ豊富なので、日常必需品や食料品を狙うと家計に直結してオトク度UPです。

年末ギリギリじゃなく余裕を持って申し込むと、品切れリスクも減らせますよ。

医療費控除

家族全員の医療費合計が年間10万円、もしくは所得の5%を超える場合に確定申告で控除が受けられます。

病院代だけでなく、処方薬や交通費も対象になるので領収書はきっちり保管しておきましょう。

まる

まる最近はセルフメディケーション税制という別枠もあるので、自分に有利なほうを選択可能です。

iDeCo

自営業者だけでなく会社員も加入できる個人型確定拠出年金で、拠出金が全額所得控除されるのが最大の魅力。

拠出上限は職種によって異なりますが、節税と資産形成を同時に狙えるのが嬉しい。

まる

まるただし、NISAとは違い受け取り時に税金がかかる点などは注意が必要です。

超ドケチ節約術⑦:住宅費・家賃

すぐに引っ越すのは難しいですが、節約時のインパクトもかなり大きいのでぜひ見直したいところ。

ちなみに、住宅費・家賃は収入の3割以内が理想と言われていますが、手取り収入で考えると収入の20%~25%以内がベストです。

| 手取り金額 | 理想の家賃 |

|---|---|

| 20万円 | 4~5万円 |

| 25万円 | 5~6.5万円 |

| 30万円 | 6~7.5万円 |

| 40万円 | 8~10万円 |

まる

まる東京都など、都心部では厳しいケースもあるのでそのへんは臨機応変に!

住居費を抑える方法は賃貸か持ち家かで変わってきます。

ここからは、賃貸と持ち家それぞれの節約術を解説していきますね。

賃貸の場合

賃貸でできる節約術は以下のとおりです。

- より安い物件へ引っ越し

- (カップルの場合)同棲

- (一人暮らしの場合)ルームシェア

一番手っ取り早いのはより安い物件へ引っ越すこと。

市内中心部や駅から離れた場所であれば賃料も安くなりますよ。

まる

まる現在、収入に対して家賃が30%以上の方はぜひ引っ越しを検討してみてください。

また、カップルや一人暮らしの場合は同棲やルームシェアで家賃を抑える方法もあります。

ルームシェアであれば家賃はもちろん、光熱費なども折半になるため賃料を大きく節約できるでしょう。

今の家賃が相場より高いか安いか調べる方法

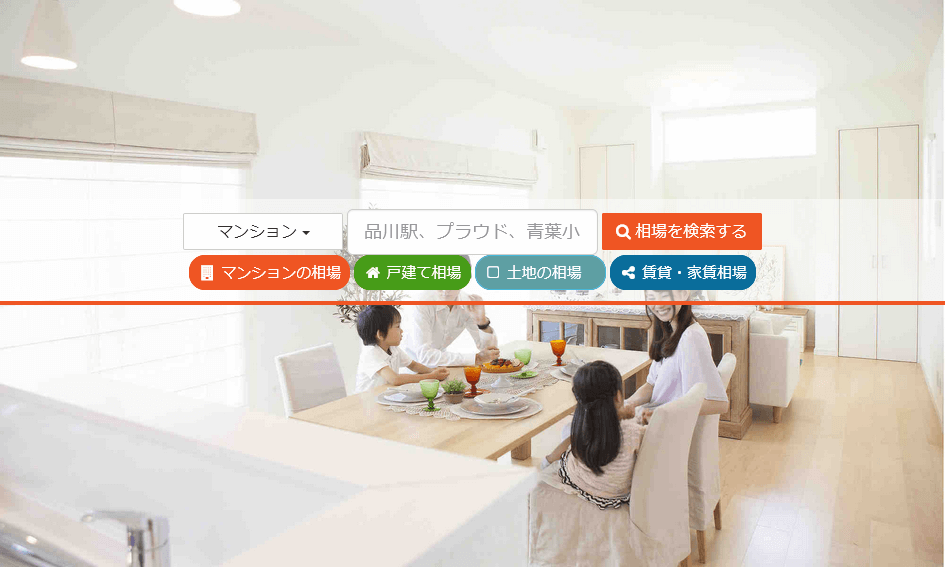

そもそも今の物件って相場より安いのかな?高いのかな?と気になったときにオススメなのが「ウチノカチ」。

賃貸物件の家賃相場・推移がひと目でわかるとても便利なサービスです(土地や中古物件の価格相場・推移も検索可能)。

まる

まる引っ越しの際に参考にしてくださいね。

また、姉妹サイトのトチノカチでは最新の土地価格情報を調べることが可能。

両者とも家探しでとても役立つので、ぜひ参考にしてください。

| ウチノカチ | トチノカチ |

|---|---|

| 約510万件の取引情報に基づく不動産の価格相場情報を提供 最新の不動産の取引データを検索 駅距離、築年数から不動産の価格を高精度に計算可能 「不動産鑑定士」「宅地宅建取引士」による記事監修 公的認証制度「プライバシーマーク」を保有する不動産査定会社と提携 | 全国47,424地点の土地価格情報を提供 最新の土地価格情報を検索 無料の地価計算ツールを使用可能 「不動産鑑定士」「宅地宅建取引士」による記事監修 公的認証制度「プライバシーマーク」を保有する不動産査定会社と提携 |

気になる項目をタップ!

持ち家の場合

持ち家の場合にできる節約方法はこちら。

- 住宅ローンの借り換え

- 住宅ローンの繰り上げ返済

家を購入するときに住宅ローンを組んだ方も多いと思いますが、節約するなら住宅ローンの借り換えと繰り上げ返済がおすすめです。

借り換えで金利が低くなれば返済額も少なくなるため、長期的に見ればかなり節約できます。

では今の金利より安く借りるためにはどうすればいいのか?

結論から言うと、モゲチェックを使えばサクッと調べられますよ。

- 完全無料で自分に合った住宅ローンが分かる

- さまざまな金融機関と連携している

- 銀行の審査に通る確率が分かる

- 事前審査を代行してくれる

- 借り換え・新規どちらにも対応

- チャットでプロに相談ができる

住宅ローンは大きな買い物なので、できれば少しでも安く借りたいところ。

モゲチェックを実際に利用した体験談・口コミ・評判は以下の記事で詳しく解説しているのでぜひチェックしてみてください。

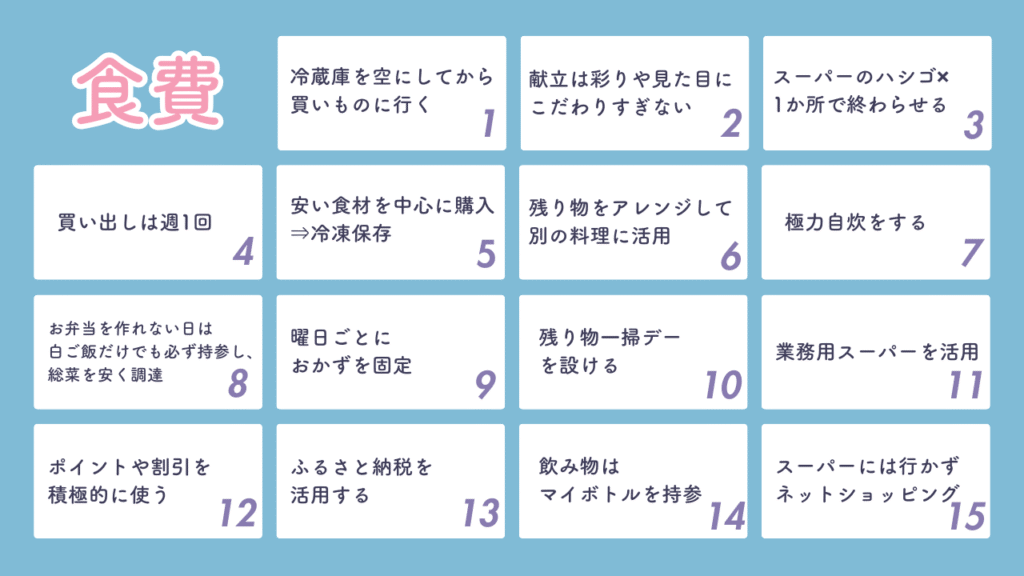

超ドケチ節約術⑧:食費

固定費の節約が終わって、それでも家計が厳しい場合は食費や日用品費も節約してみましょう。

食費の節約といってもなにかを我慢する…というわけではなく、無理なく&ドケチに節約する方法をご紹介します。

その結果をまとめたものがこちらになります↓

- 冷蔵庫を空にしてから買いものに行く(買い出しの頻度を減らす)

- 献立は彩りや見た目にこだわりすぎない

- スーパーのハシゴをせず、1か所で終わらせる

- 買い出しは週1回に絞る

- 安い食材を中心に購入⇒冷凍保存して使い回す

- 残り物をアレンジして別の料理に活用する(例:カレーの翌日はカレーうどんなど)

- 外食を控え、極力自炊をする

- お弁当を作れないときは白ご飯だけでも必ず持参し、総菜を安く調達する

- 曜日ごとにおかずを固定し、献立を簡素化する

- 残り物一掃デーを設け、食材を無駄にしない

- 業務用スーパーを活用し、大容量・低価格の食材を購入する

- ポイントや割引を積極的に使って手出しを少なくする

- ふるさと納税を活用する

- 飲み物はマイボトルを持参する

- 無駄なものを買わないようにスーパーには行かずネットショッピングをする

※アンケート回答が似通っているものはまとめて掲載しています。

まる

まる毎日もやし生活!というわけではなくて、買い物の仕方を工夫している人が多かったよ♪

節約主婦

節約主婦ふるさと納税でお肉やお米を買うとかなりお得だから積極的に活用していきたいね!

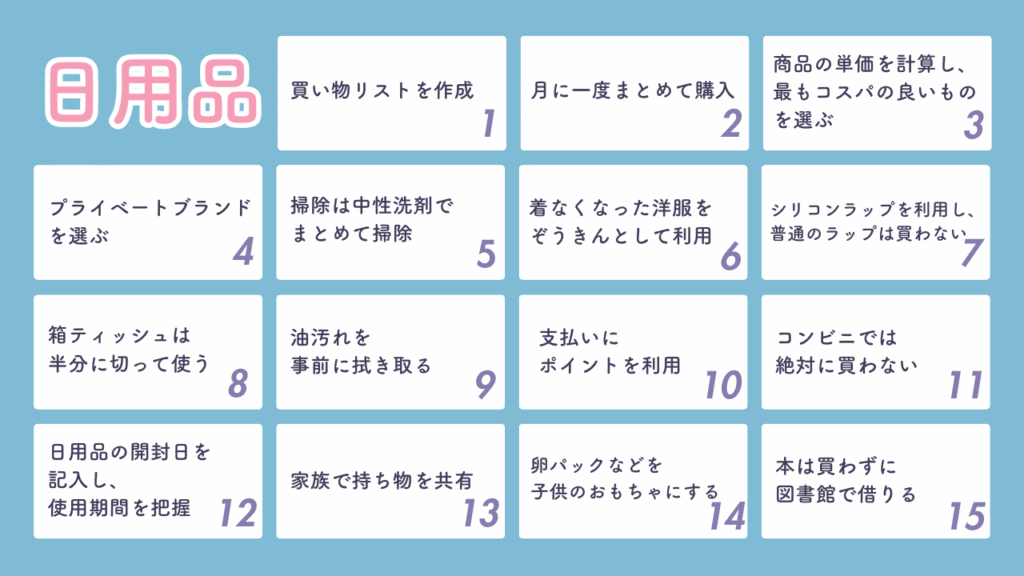

超ドケチ節約術⑨:日用品費

日用品費についても、先輩主婦の皆さん200人にアンケートを実施してみました!

その結果がこちら↓

- 買い物リストを作成し、リストにないものは買わないようにする

- 月に一度まとめて購入し、頻繁に買い物に行かないようにする

- 商品の単価を計算し、最もコスパの良いものを選ぶ

- こだわりのない日用品は、安価なプライベートブランドを選ぶ

- 掃除は掃除用品を買わず、中性洗剤でまとめて掃除する

- 着なくなった洋服を掃除用のぞうきんとして再利用する

- 繰り返し使えるシリコンラップを利用し、普通のラップは買わない

- 箱ティッシュは半分に切って、消費量を減らす

- 食器用洗剤の使用量を減らすために、油汚れを事前に拭き取る

- 支払いにポイントを利用し、実質的な支出を減らす

- コンビニでは絶対に買わない(高いから)

- 日用品の開封日を記入し、使用期間を把握することで無駄な買い替えを防ぐ

- 家族で持ち物を共有する(雨具、サンダルなど)

- 卵パックや段ボールなどを子供のおもちゃにする

- 本は買わずに図書館で借りる

※アンケート回答が似通っているものはまとめて掲載しています。

まる

まる箱ティッシュを半分にするやり方は私もよくやってるよ!

以下のYouTube動画が分かりやすいので参考にしてね

超ドケチ節約術⑩:その他

最後の超ドケチ節約術はこれまでご紹介してきた内容以外の節約方法です。

こちらもアンケートの調査結果をご紹介していきます。

- お風呂の残り湯を洗濯に活用する

- 不要なサブスクは解約する

- 不用品をメルカリで売却する

※アンケート回答が似通っているものはまとめて掲載しています。

NetflixやU-NEXTなどの動画鑑賞サービスはついつい課金しっぱなしになりがちです。

観たい番組を見終わったらすぐに解約し、また観たい番組があるときにだけ課金しましょう。

まる

まる我が家は使ってもいない動画鑑賞サービスだけでなくゲームの継続課金、本の読み放題サービスなどもすべて解約!

結果的に月5,000円ほど浮きました。

また、不用品をメルカリで売ってしまうのもおすすめ!

自分では不用品=捨てるものだと思っていても、他人にとっては必要な場合があります。

リサイクルショップで売ると微々たる金額にしかなりませんが、メルカリだとかなりいい金額になりますよ!

まる

まる私はケチなのでメルカリで買う→使わなくなったらメルカリでまた売るを繰り返しています。元手、ほぼゼロ!

超ドケチ節約術を成功させるための注意点【体験談】

ここまで私が今までやってきた節約術を解説してきましたが、節約を無理しすぎると生活や体調面に支障が出る場合があるので注意しましょう。

まる

まる私も結婚当初はお金がなく、1円でも浮かせようと必死に頑張ってきましたが…、辛すぎてなかなか継続できませんでした。

ここからは、ドケチ生活の注意点と対処法を紹介します。

- ↑読みたい項目をタップするとジャンプします。

それぞれ、詳しく見ていきましょう。

家族と衝突してしまう可能性がある

物を買わない生活を突き詰めると、家族との軋轢が生じることも少なくありません。

衝突を避けるための対処法は以下のとおり。

- 家族と定期的に話し合う

-

- 家計の状況を月1で報告する

- 節約の必要性を説明し、理解してもらう

- 家族の希望も必ず聞く

- 優先順位をつける

-

- 絶対に買わないものと、許容範囲のものを明確に分ける

- 家族の趣味や楽しみは尊重する

- 子どもには自分たちの節約を押し付けない

- 代替案を提示する

-

- 中古品をメルカリで買う

- レンタル品を活用する

「家族の幸せ」と「節約」のバランスを取ることが、長続きの秘訣!

まる

まる自分本位で突っ走らないように気を付けましょう!(自戒)

自己流でやる前に、お金のプロに相談する

悩むママ

悩むママ家族のため・自分のために節約を頑張りたいけど、本当にうまくやれるか不安…

こんなときにオススメなのが「お金のプロであるFPに家計を診てもらうこと」。

わたしたちの夢や目標に対して、総合的な資金計画を立て、経済的な側面から実現に導く方法が「ファイナンシャル・プランニング」です。

これらの計画を立てるためには、金融、税制、不動産、住宅ローン、生命保険、年金制度などの幅広い知識が必要になります。

これらの知識を備え、わたしたちの夢や目標がかなうように一緒に考え、サポートするパートナー、いわば、「家計のホームドクター®」のような存在がファイナンシャル・プランナー(FP)です。

引用:日本FP協会「FPとは」

超ドケチ節約術③:保険料の項目でも解説しましたが、家計やお金の悩みはFPに相談するとあっさり解決することが多いです。

まる

まる病院に行ってお医者さんに診察してもらうのと同じように、

お金の悩みがあればFPに家計を診てもらうことも大切ですよ!

通常、FPにお金の相談をするのは1時間あたり5,000円~20,000円ほどかかることが多いですが、最近では無料で相談に乗ってもらえるサービスも増えてきました。

(会社によっては保険の勧誘がしつこいところや、うすっぺらいアドバイスしかしてこないところもありますが…。)

きちんとしたところを選べば、無料なのに「有料級」のアドバイスをしてくれる会社もあります。

まる

まる中には無料で相談に乗ってもらっているのに、プレゼントまでもらえちゃうところも…!

家計の悩みで約10社相談した私がオススメする無料FP相談サービスは以下のとおり。

40回以上調査して

本当におすすめできるのは2つだけ

30社以上(合計42回以上)体験した私のオススメはマネーキャリアです。

相談満足度98.6%、Googleマップの口コミも4.8/5.0で主婦から圧倒的な人気を誇っている今話題のFP相談サービスです。

まる

まる私も何度もお世話になっているお金のかかりつけ医!

節約に疲れる前に、ぜひ相談してみてくださいね!

マネーキャリアの筆者体験談は「【体験談】マネーキャリアの口コミ・評判は最悪?主婦が体験してみた」をご覧ください。

\ 期間限定キャンペーン実施中! /

※キャンペーンは当サイト限定!

公式&他サイトから予約してももらえません

ストレス解消法を見つけておく

物を買わない生活は、時としてストレスの原因になることも…。

欲しいものを我慢し続けるのは辛いので、他のところでストレスを解消できるようにしておくといいですね。

- 家庭菜園

- 読書・漫画

- 買い切りのゲーム

- ヨガ

- 御朱印集め

- 編み物

- 資格取得

- SNSで節約仲間たちと交流

- 公園でのピクニック

- 美術館・博物館の無料日利用

- 試供品・サンプリング品の収集

- 懸賞

- 副業・在宅ワーク

- 音楽鑑賞

筆者は買い切りのゲームでストレス発散しています。

まる

まる一度買えば継続課金せずに楽しめるので、日々のストレス発散にはもってこいなんです♪

節約しすぎて健康を害さないよう気を付ける

節約を極めていると、時として健康被害につながることも。

「食費を切り詰めすぎて栄養失調になる」「医療費をケチって病気を悪化させる」など、本末転倒な事態にならないよう気を付けましょう。

- 食事の工夫

-

- まとめ買いで単価を下げる

- 栄養バランスを意識した献立

- 予防医学を実践する

-

- 定期健康診断の受診

- ジェネリック医薬品の活用

- 運動の習慣化

-

- ウォーキング

- 自宅でのヨガ・ストレッチ

- YouTubeの無料フィットネス動画活用

まる

まる健康であることが最大の節約です!

超ドケチ節約術まとめ

今回は、筆者が実践してきた超ドケチ節約術をご紹介しました。

| 項目 (タップして解説に移動) | 節約効果 | お手軽さ | おすすめ度 |

|---|---|---|---|

| 保険料 | 効果絶大 (月数千円~数万円) | 簡単 | /5.0 |

| 通信費 | 効果大 (月数千円) | 簡単 | /5.0 |

| 水道光熱費 | 効果大 (月数千円) | 普通 | /5.0 |

| 税金 | 効果大 (月数千円) | 簡単 | /5.0 |

| 車維持費 | 効果絶大 (月数千円~数万円) | 難しい | /5.0 |

| 交通費 | チリツモ | 難しい | /5.0 |

| 住宅費・家賃 | 効果絶大 (月数万円) | 難しい | /5.0 |

| 食費 | チリツモ | 普通 | /5.0 |

| 日用品費 | チリツモ | 普通 | /5.0 |

| その他 | チリツモ | 普通 | /5.0 |

まる

まる節約は楽しみながらやっていきましょう!

\ 期間限定キャンペーン実施中! /

※キャンペーンは当サイト限定!

公式&他サイトから予約してももらえません